相談できること

SERVICE

不動産購入支援

相続財産のうち最も効果が高い相続税対策が

不動産の購入です。

上手な不動産購入で相続が大きく変わります!

現在の日本人の相続資産の中心は不動産です。その中でも不動産の購入は相続税がかかる場合に必要になってくる現金資金。

その現金をもともとあれば大丈夫かもしれませんが、もし足りない時の方法の一つが不動産の売却です。単に税金が払えないから売ろうではなく、その不動産を売却していいのか?

またその場合の価格や経費、税金など不動産のプロである当社が最適な提案をいたします。

サービス内容

分譲マンション

3000万円の分譲マンションの場合、戸建てと同様に固定資産税評価の割合が多いので、時価の50%の評価になる場合があります。

土地については敷地利用権の事が多く、評価も低いです。ただし小規模宅地の評価減をあまり利用できません。

賃貸物件

1億円の賃貸物件の場合、土地は貸家建付地評価、建物は借家権割合で評価されます。

こちらも物件によっては時価の50%で評価される場合があります。また小規模宅地の評価減の特例を使うことも可能です。(但し条件があります)

事業用物件

1億円の事業用物件も賃貸物件同様に評価され、時価の50%の場合があります。

もしこの事業物件を人に貸さずに自身の事業用として利用した場合、小規模宅地の評価減が使うことも可能です。(但し条件があります。)

上記のような不動産があります。どの不動産を購入したほうがいいのかは、

その方の現在の財産及び相続人の方々の状況も考慮して検討する必要があります。

不動産情報をもとに検索し、最適な物件を提案します。

| 購入価格 | 売出価格を前提に購入希望者の資金計画に基づいた希望価格が記載されています。 |

|---|---|

| 支払い条件 | ・手付金:売買契約締結時に受領します。売買価格の5%〜10%程度が目安です。 ・中間金:手付金の金額や引渡しまでの期間により設定される場合があります。 ・残代金:売買価格-(手付金+中間金) |

| 融資の利用予定 | 購入資金について、融資利用の有無と予定金額が記載されています。 |

| その他の条件 | 売買契約締結に際し、希望される条件があれば記載されます。 |

借入等必要な資金計画をアドバイスします。

トラブルの事例

事例01 相続税対策として借金をして賃貸物件を買ったが逆に相続税が高くなった

上記トラブルの防止策

借金はその時点では相続対策になるものの、時間の経過によって借金が無くなると、相続税は増えます。

また年数が経過した賃貸物件は相続して所有した後の修繕費用等がかかる為に相続争いの元となる場合もあります。

その場での相続税のシミュレーションだけではなく、借入返済後の相続税のシミュレーションもしてみた上で決めたほうがいいでしょう。

事例02 相続税対策として分譲マンションを購入したが、分割争いでもめて売却してしまった

子供が3人いる方が、相続税対策になるし、年金対策になるからと分譲タイプのワンルームマンションを購入し相続が発生しました。

1人の子供は自宅、

もう1人の子供はこの分譲マンション、そうすると3人目の子供には何も財産がないので、遺産分割協議書にサインしないとなり結果、買った金額より低い価格で売却してしまうことになった。

上記トラブルの防止策

相続税対策にはなったものの、不動産の購入は遺産分割の争いの種になる場合があります。

単なる相続税対策だけでなく分割対策も考慮し、子供たちのバランスを考えた上での不動産購入が必要になります。

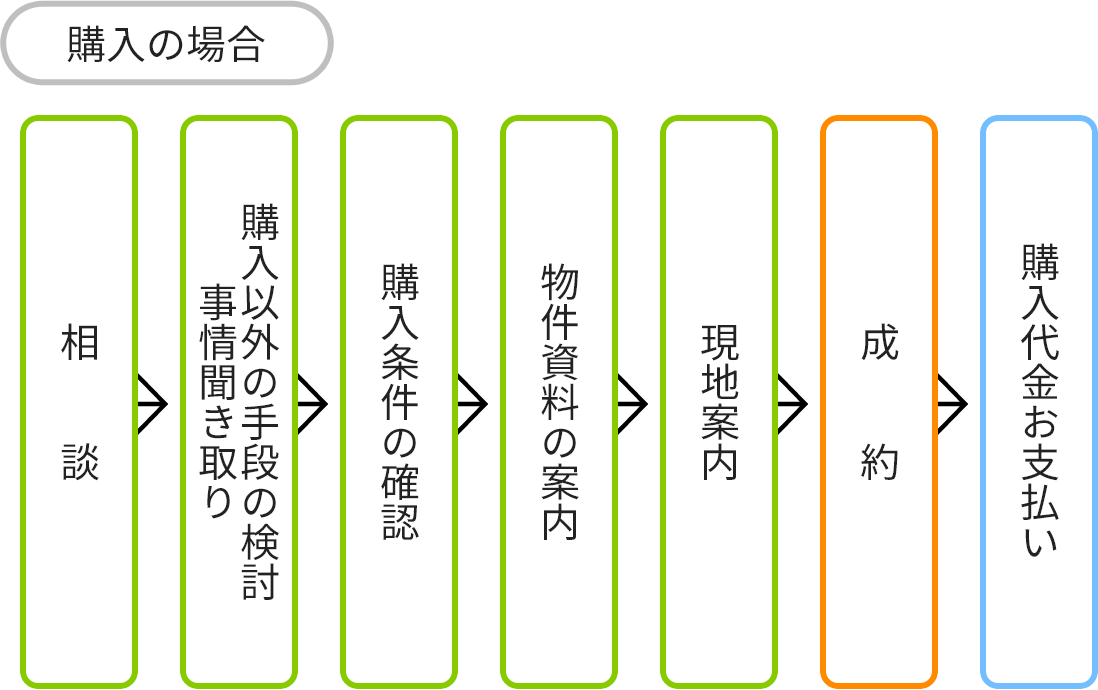

不動産購入支援の流れ

購入の際に必要な書類

- 本人確認書類(運転免許証などご本人と確認できるもの)

- 収入印紙

- 利用金融機関指定の書類

- 実印

ご相談は無料です

メールでのお問い合わせ

メールマガジン

北見セクト相続サポートセンターニュース

相続・節税の

お役立ち情報満載

ご相談は無料です

メールでのお問い合わせ

メールマガジン

北見セクト相続サポートセンターニュース

相続・節税の

お役立ち情報満載